Szkoła inwestycyjna “jak inwestować w fundusze”

– styczeń 2016

CZYM JEST SZKOŁA INWESTYCYJNA F-TRUST?

Modele inwestycyjne w ramach Szkoły Inwestycyjnej F-Trust obrazują naszą filozofię działania i dobierania produktów inwestycyjnych dla klientów. Każdy model jest tworzony wyłącznie z produktów inwestycyjnych dostępnych w ofercie F-Trust.

Modele Szkoły Inwestycyjnej są hipotetyczne, ale oczywiście bardzo dokładnie odzwierciedlają rzeczywistość. Nasi specjaliści mogą stworzyć podobne portfele dla każdego klienta, po dokładnym rozpoznaniu jego potrzeb oraz możliwości, a przede wszystkim akceptacji ryzyka.

Modele są oparte o tzw. analizę top-down, która polega na starannej analizie wskaźników makroekonomicznych i „nałożeniu” na nich atrakcyjnych inwestycyjnie rynków.

Modele wystartowały 1 września 2013 roku. W ich tworzeniu dopuszczamy możliwość zmiany struktury modelu przeciętnie raz w miesiącu, tak aby odzwierciedlić typową reakcje klientów na wydarzenia na rynku.

KOMENTARZ OGÓLNY – STYCZEŃ 2016

Nerwy inwestorów zostały kolejny raz wystawione na ciężką próbę. Ostatnie 30 dni minięło pod znakiem potężnych przecen (dane na dzień 21.01.2016 roku). Ich liderami, patrząc przez pryzmat krajowych indeksów w walucie loklanej, zostały Chiny, gdzie indeks SHC stracił ponad 20%. Niewiele lepiej zachował się japoński NIKKEI225, notując ponad 15-procentowy spadek. W Europie spadki najbardzie odczuli ci, którzy wierzyli, że rynek rosyjski dostarczy nam jeszcze powodów do radości – indeks RTS zanotował spadek o około 18%. Niewiele lepiej zachowały się rynki w Europie Zachodniej, gdzie główny rynek grecki zanurkował o 16%, zaś włoski MIB niemalże 14%. Główne rynki, takie jak DAX, czy FTSE100, zanotowały tylko nieco słabszy miesiąc. Ten pierwszy stracił blisko 10%, zaś ten drugi ponad 5%. Nie lepiej prezentowały się indeksy amerykańskie. S&P500 spadł o ponad 8%, zaś NASDAQ zaliczył 10-procentowy spadek. Patrząc przez pryzmat walut polski złoty zaliczyły w ciągu miesiące osłabienie o około 6% do USD i ponad 5% do euro. Oczywiście miała na to wpływ decyzja S&P o obniżeniu ratingu inwestycyjnego naszego kraju. Wzrosła również rentowność polskich obligacji skarbowych, aczkolwiek utrzymała się poniżej 52-tygodniowych maksimów. Czy taka nerwowść była uzasadniona? Wydaje się, że odpowiedź musi być negatywna. Rynek przesadził z reakcją na gorsze, ale wciąż pozytywne dane z Chin. Dane makroekonomiczne globalnie nie wyglądają źle i nie powinny szkodzić rynkom. W Europie szef Europejskiego Banku Centralnego zapewnił, że ECB będzie w dalszym ciągu walczył o inflację, zaznaczając jednocześnie, że już być może w marcu będziemy mieli do czynienia ze zwiększeniem skali programu luzowania ilościowego.

WYNIKI PORTFELI MODELOWYCH

| STYCZEŃ 2016 | 1 miesiąc* | od początku** |

|---|---|---|

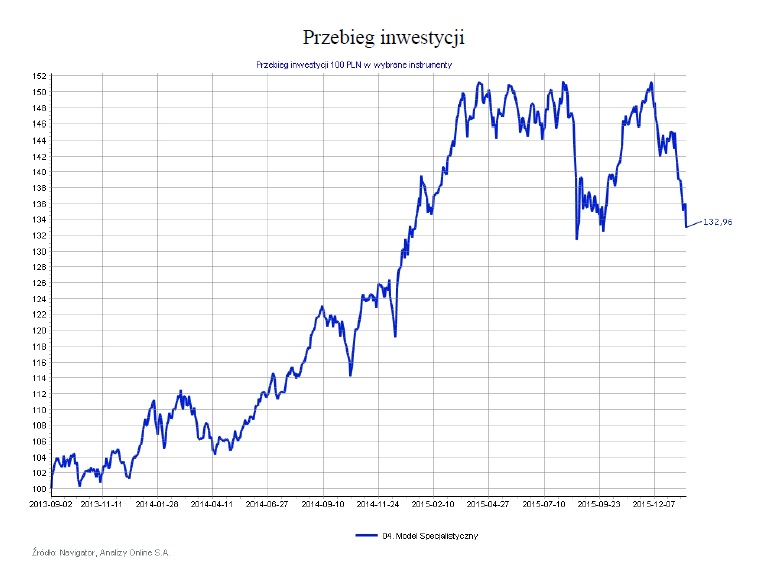

| MODEL SPECJALISTYCZNY | -6,94% | +32,96% |

| Benchmark | brak | brak |

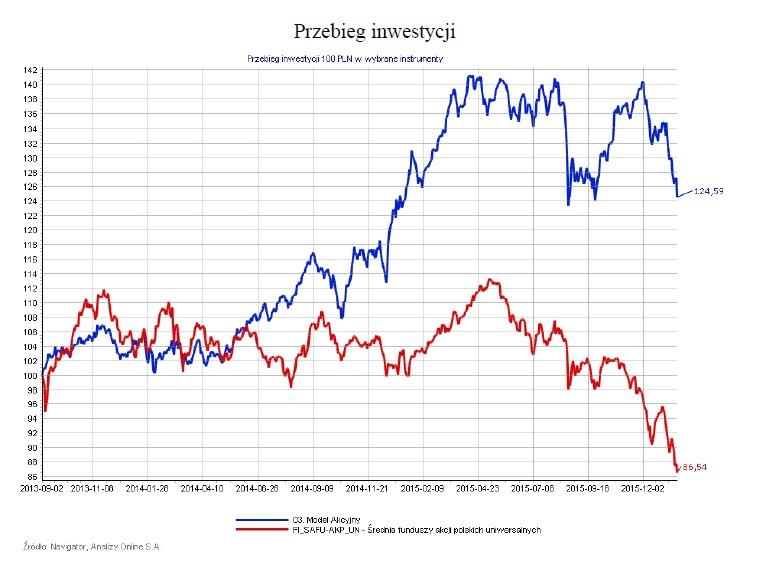

| MODEL AKCYJNY | -6,15% | +24,59% |

| Benchmark | -8,08% | +13,46% |

| MODEL ZRÓWNOWAŻONY | ZAKOŃCZENIE PUBLIKACJI | |

| MODEL DEFENSYWNY | -1,17% | +5,93% |

| Benchmark | +0,39% | +11,44% |

*18 grudnia 2015 – 20 stycznia 2015; **wrzesień 2013

SZCZEGÓŁY DOTYCZĄCE NASZYCH MODELI

Model specjalistyczny:

Przebieg inwestycji “model specjalistyczny”.

Przebieg inwestycji “model specjalistyczny”.

Komentarz:

Model specjalistyczny zostaje objęty delikatną korektą składu portfela. Redukujemy tutaj technologię oraz spółki z branży wydobywczej, a także dokonujemy zmian, jeśli chodzi o zarządzającego akcjami polskimi. Podobnie jak w przypadku modelu akcyjnego, zwiększamy udział rynków wschodzących poprzez pozycje w Chinach i Indiach.

Skład portfela:

| Fundusz | Ryzyko 1-7 | Poprzedni udział w modelu | Opis | Zmiana | Nowy udział % |

|---|---|---|---|---|---|

| Fidelity European Dynamic Growth A-ACC-PLN (hedged) | 6 | 25% | Fundusz skupiający się na spółkach z Europy Zachodniej | bez zmian | 25% |

| BlackRock GF Japan Small & MidCap Opportunities A2 (USD) | 7 | 20% | Fundusz akcyjny małych spółek japońskich | bez zmian | 20% |

| Franklin Technology Fund A Acc (USD) | 6 | 16% | Fundusz skupiający się na inwestowaniu w spółki z branży zaawansowanych technologii, przede wszystkim na rynku amerykańskim | minus 6% | 10% |

| BlackRock GF World Financials A2 (USD) | 6 | 10% | Fundusz inwestujący globalnie w spółki z sektora finansowego, banki, firmy ubezpieczeniowe itp. Przeważają w nim spółki amerykańskie | bez zmian | 10% |

| UniAkcje Małych i Średnich Spółek | 6 | 9% | Fundusz rynków określanych mianem frontier – przypominających rynki wschodzące we wcześniejszej fazie rozwoju | minus 9% | 0% |

| BlackRock GF World Mining A2 Hedged (PLN) | 6 | 6% | Fundusz akcyjny spółek z branży wydobywczej | minus 6% | 0% |

| Schroder ISF Greater China A (Acc) (USD) | 7 | 5% | Fundusz akcyjny spółek z Chin, Hongkongu i Tajwanu. | plus 3% | 8% |

| Franklin Gold and Precious Metals Fund A (Acc) (USD) | 6 | 5% | Fundusz spółek powiązanych z wydobyciem i przerobem złota | bez zmian | 5% |

| Schroder ISF Indian Opportunities A (Acc) (USD) | 6 | 4% | Fundusz rynku indyskiego, współzarządzany przez lokalnego asset managera | plus 3% | 7% |

| Noble Akcji Małych i Średnich Spółek | 5 | 0% | Fundusz akcji polskich małych i średnich spółek | plus 15% | 15% |

| Łącznie 100% |

LEGENDA: 1 to ryzyko najmniejsze, 7 – największe

- Przebieg inwestycji – Portfel Specjalistyczny PDF, 231 KB

Model akcyjny:

Przebieg inwestycji “model akcyjny”.

Przebieg inwestycji “model akcyjny”.

Komentarz:

Mimo potężnych spadków na rynkach akcji całego świata nie dokonujemy tutaj zdecydowanych zmian. Wierzymy, że wysoki poziom dywersyfikacji długofalowo będzie pomagał i wesprze wyniki w momencie końca korekty. Zmieniamy zarządzającego subfunduszem akcji polskich. Do zera redukujemy udział spółek z branży finansowej, wykorzystując pozyskane środki do zwiększenia alokacji w Chinach i Indiach. Mocna przecena, która dokonała się na rynkach wschodzących straszy, ale niskie ceny zachęcają.

Skład portfela:

| Fundusz | Ryzyko 1-7 | Poprzedni udział w modelu | Opis | Zmiana | Nowy udział % |

|---|---|---|---|---|---|

| Fidelity European Dynamic Growth A-ACC-PLN (hedged) | 6 | 24% | Fundusz skupiający się na spółkach z Europy Zachodniej | bez zmian | 24% |

| Franklin Technology Fund A Acc (USD) | 6 | 19% | Fundusz skupiający się na inwestowaniu w spółki z branży zaawansowannych technologii, głównie na rynku amerykańskim | bez zmian | 19% |

| BlackRock GF Japan Small & MidCap Opportunities A2 (EUR) | 7 | 19% | Fundusz akcyjny małych spółek japońskich. | bez zmian | 19% |

| UniAkcje Małych i Średnich Spółek | 6 | 17% | Subfundusz akcji polskich spółek o małej i średniej kapitalizacji | minus 17% | 0% |

| BlackRock GF World Financials A2 (USD) | 6 | 6% | Fundusz inwestujący globalnie w spółki z sektora finansowego, banki, firmy ubezpieczeniowe itp. Przeważają w nim spółki amerykańskie | minus 6% | 0% |

| Franklin Gold and Precious Metals Fund A (Acc) (USD) | 6 | 6% | Fundusz spółek powiązanych z wydobyciem i przerobem złota | bez zmian | 6% |

| Schroder ISF Greater China A (Acc) (USD) | 7 | 5% | Fundusz akcyjny spółek z Chin, Hongkongu i Tajwanu. | plus 3% | 8% |

| Schroder ISF Indian Opportunities A (Acc) (USD) | 6 | 4% | Fundusz rynku indyskiego, współzarządzany przez lokalnego asset managera. | plus 3% | 7% |

| Noble Akcji Małych i Średnich Spółek | 5 | 0% | Fundusz akcji polskich małych i średnich spółek | plus 17% | 17% |

| Łącznie 100% |

LEGENDA: 1 to ryzyko najmniejsze, 7 – największe

- Przebieg inwestycji – Portfel Akcyjny PDF, 276 KB

Model zrównoważony

Zamknięcie modelu zrównoważonego:

Grudzień 2015 roku był ostatnim miesiącem publikacji modelu zrównoważonego. Pragnąc zaoferować klientom większą elastyczność model zrównoważony zostaje zastąpiony przez połączenie w dowolnych proporcjach modelu defensywnego i akcyjnego. W ten sposób zapewniamy możliwość dopasowania poziomu ryzyka adekwatnego do potrzeb inwestora.

Zobacz ostatnią publikację modelu zrównoważonego

Model defensywny:

Przebieg inwestycji “model defensywny”.

Przebieg inwestycji “model defensywny”.

Komentarz:

W tym miesiącu zdecydowaliśmy się na nieco bardziej ofensywne przetasowanie. Redukujemy udział pozycji w PLN, zwiększamy zdecydowanie udział USD. Ostatnia zmiana ratingu Polski w dalszym ciągu stwarza możliwość wzrostu dolara do złotego. Polskie obligacje po ostatniej decyzji S&P zanotowały wzrost poziomu rentowności, a co za tym idzie mogą zyskać na atrakcyjności w oczach inwestorów.

Skład portfela:

| Fundusz | Ryzyko 1-7 | Poprzedni udział w modelu | Opis | Zmiana | Nowy udział % |

|---|---|---|---|---|---|

| BlackRock GF Fixed Income Global Opportunities A (hedged PLN) | 4 | 39% | Fundusz dłużny globalny, skupiający się na amerykańskich instrumentach dłużnych. | minus 39% | 0% |

| UniKorona Pieniężny | 2 | 39% | Subfundusz skupiający się na inwestycjach w instumenty pieniężne i dług o krótkim okresie zapadalności | bez zmian | 39% |

| BlackRock GF Emerging Markets Local Currency Bond A2 Hedged (PLN) | 6 | 22% | Fundusz obligacji z krajów rynków rozwijających się. | minus 22% | 0% |

| UniKorona Obligacje | 3 | 0% | Fundusz polskich obligacji skarbowych. | plus 11% | 11% |

| BlackRock GF Fixed Income Global Opportunities A2 (USD) | 4 | 0% | Fundusz dłużny globalny, skupiający się na amerykańskich instrumentach dłużnych. | plus 39% | 0% |

| BlackRock GF Emerging Markets Local Currency Bond A2 (USD) | 6 | 0% | Fundusz obligacji z krajów rynków rozwijających się. | plus 11% | 0% |

| Łącznie: 100% |

LEGENDA: 1 to ryzyko najmniejsze, 7 – największe

- Przebieg inwestycji – Portfel Defensywny PDF, 255 KB

Andrzej Miszczuk, Główny Strateg i Michał Górczewski, analityk

![]()

Nota prawna Materiał ma charakter edukacyjny, informacyjny i reklamowy oraz nie może być podstawą samodzielnych decyzji inwestycyjnych. Dobór produktów inwestycyjnych jest przykładowy. Wszystkie wyniki inwestycyjne przedstawione w ramach niniejszego materiału w chwili jego publikacji mają charakter historyczny i nie stanowią gwarancji uzyskania podobnych w przyszłości. Wymagane prawem informacje, w tym informacje dotyczące opłat manipulacyjnych oraz innych obciążeń, są zawarte w prospektach informacyjnych poszczególnych funduszy dostępnych w odpowiednich towarzystwach lub u dystrybutora.

Materiał nie stanowi oferty w rozumieniu art. 66 Kodeksu cywilnego, ani zaproszenia do zawarcia transakcji na instrumentach finansowych w nim przedstawionych. Nie stanowi także usługi doradztwa inwestycyjnego, ani rekomendacji w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 r., nr 206, poz. 1715).

Materiał nie jest kierowany do odbiorców będących konsumentami w rozumieniu art. 22[1] Kodeksu cywilnego.

Dysponentem wszelkich autorskich praw majątkowych do materiału jest F-Trust S.A. Powielanie lub publikowanie niniejszego opracowania lub jego części bez pisemnej zgody F-Trust S.A. jest zabronione.

F-Trust S.A. zapewnia, że dołożył wszelkich starań aby zamieszczone w materiałach informacje były przedstawione rzetelnie i były oparte na kompetentnych źródłach, jednak nie może zagwarantować ich poprawności, zupełności i aktualności. F-Trust S.A. nie podnosi odpowiedzialności za błędy lub braki zaistniałe z powodów technicznych, w tym w wyniku modyfikacji w drodze teletransmisji treści zamieszczonych w niniejszym materiale.

Wyniki inwestycyjne poszczególnych funduszy prezentowane są w zakładce „Notowania” oraz na stronach internetowych poszczególnych funduszy.

F-Trust S.A. informuje, że z każdą inwestycją wiąże się ryzyko. Fundusze nie gwarantują realizacji założonego celu inwestycyjnego, ani uzyskania określonego wyniku inwestycyjnego. Należy liczyć się z możliwością częściowej utraty wpłaconych środków. Indywidualna stopa zwrotu uczestnika nie jest tożsama z wynikiem inwestycyjnym funduszu i jest uzależniona od dnia zbycia i odkupienia jednostek uczestnictwa oraz od poziomu pobranych opłat oraz innych obciążeń dochodów z inwestycji w fundusze, w szczególności podatku od dochodów kapitałowych. Szczegółowy opis czynników ryzyka znajduje się w odpowiednim dla danego funduszu prospekcie informacyjnym oraz kluczowych informacjach dla inwestorów.

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Inwestuj przez internet w łatwy sposób

(masz do wyboru ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych).

Inwestuj przez internet w łatwy sposób

(masz do wyboru ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych).

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.