Półrocze optymistów

Analizy.pl zapytały kilku zarządzających o ich prognozy na drugą połowę 2014 roku. Ogromna większość z nich patrzy na zbliżające się kolejne sześć miesięcy z optymizmem. Taką samą ocenę prezentuje również Andrzej Miszczuk, Główny Strateg F-Trust.

Zdaniem Michała Cichosza, zarządzającego funduszem Skarbiec Spółek Wzrostowych (Skarbiec FIO), kluczowym momentem będzie ogłoszenie ile osób rzeczywiście zostanie w Otwartych Funduszach Emerytalnych. Jego zdaniem, po opublikowaniu tej informacji można liczyć na dużo lepszy czas dla inwestorów niż pierwsza połowa roku. „Inwestorzy zagraniczni mając już wyżej wymienione informacje w cenach, będą skłonni do powrotu na polski rynek, ponieważ zniknie utrzymująca się od miesięcy niepewność” – tłumaczy Michał Cichosz.

Nie wszyscy zarządzający wskazują jednak na kluczowe znaczenie OFE dla notowań na warszawskiej Giełdzie Papierów Wartościowych. Zdaniem Piotra Lubczyńskiego, który zarządza funduszem KBC Akcyjny (KBC FIO), ryzyko związane z „reformą” OFE jest przez wiele osób przeceniane. Według Lubczyńskiego, inwestorzy zakładają, że w funduszach emerytalnych pozostanie tylko niewielki, kilkuprocentowy odsetek dotychczasowych uczestników. Ale zarządzający subfunduszem KBC Akcyjny jest optymistą. „Druga połowa roku będzie lepsza. Rynek polski uniezależni się też całkowicie od niepokoju związanego z Ukrainą, chyba że dojdzie do otwartej wojny, ale to mało prawdopodobne” – przekonuje. Jego zdaniem pozytywny wpływ na koniunkturę w polskiej gospodarce, a przez to również na warszawskiej giełdzie, będzie miała także poprawiająca się sytuacja gospodarcza w krajach Europy Zachodniej.

Optymistą jest również Jarosław Niedzielewski z Investors TFI, według którego polski rynek ma szanse pobić szczyty z listopada 2013 roku. „Jeśli to się uda i wyjdziemy powyżej 55 tys. punktów, droga na 60 tys. stanie otworem. Teoretycznie dotarcie do tego poziomu jest jeszcze możliwe, ale wydaje się bardzo trudne” – tłumaczy zarządzający funduszem Investor Akcji Dużych Spółek FIO.

Nie wszyscy są jednak aż tak dużymi optymistami. Zarządzający subfunduszem Noble Fund Akcji (Noble Fund FIO), Andrzej Lis, studzi nastroje twierdząc, że w drugiej połowie roku może dojść do przejściowego spowolnienia wzrostu gospodarczego. Symptomem tego ma być spadający wskaźnik PMI oraz luka w projektach unijnych, co może negatywnie wpłynąć na poziom inwestycji w najbliższych miesiącach. „Sytuacja na warszawskim parkiecie będzie więc zależała od tego czy spowolnienie wystąpi i jaka będzie jego skala” – tłumaczy Andrzej Lis.

Wiele będzie także zależało od sytuacji politycznej. Tzw. spisek kelnerów, czyli afera podsłuchowa, może doprowadzić do zwiększenia napięć politycznych, dymisji bądź odwołania rządu i w konsekwencji do wcześniejszych wyborów parlamentarnych. To, zdaniem Marka Buczaka z Quercusa, może podziałać odstraszająco na wielu inwestorów.

Przedstawiamy też ekspertyzę Andrzeja Miszczuka, Głównego Stratega F-Trust:

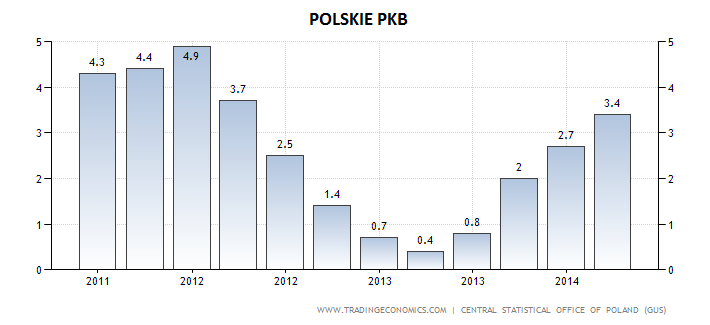

Nie należy patrzeć na rezultaty GPW w pierwszej połowie roku, aby przewidywać co nas czeka w drugiej jego części roku. Zgromadziło się tak wiele emocji wśród inwestorów i zarządzających, emocji wywołanych reformą OFE, że należy nakłaniać do powrotu do analizy fundamentalnej opartej o dane ze sprzedaży, zyski, koszty oraz dane makroekonomiczne. Gospodarka światowa rośnie powyżej 2 proc., to nie jest dużo, ale jest to zachęcające. Europa, z która Polska jest ściślej związana niż z Azją, posiada ogniwa dobrego wzrostu, ale ma trudności z przyspieszeniem. Pocieszające jest odbicie zanotowane w krajach Europy Południowej. Motorem wspomagającym polską gospodarką są Niemcy, Wielka Brytania i Skandynawia. Można sądzić, że w Polsce utrzyma się wzrost powyżej 3 proc.

Następny istotny element, to koszt kapitału. Ten koszt spada w miarę, jak spadają stopy odsetek bankowych. Spadają zbyt wolno, ale spadają. Rada Polityki Pieniężnej może zaskoczyć rynek obniżeniem stopy referencyjnej i będzie to pozytywny sygnał dla inwestorów, a dla spółek do obniżenia kosztów finansowych.

Kursy walutowe wpłynęły ostatnio na zyskowność spółek. Wzmocnienie złotego odbiło się negatywnie na zyskach na koniec 2013 roku i początku tego roku. Wynikało to z przełożenia dochodów dewizowych na złotówki po wyższym kursie. Spółkom trzeba nieco czasu, aby dopasować się do nowej sytuacji, wynegocjować nowe ceny, zracjonalizować koszty. Mocniejszy złoty miał też dobre efekty np. przy spłacaniu długów dolarowych, czy zakupie materiałów i surowców. Można mieć zatem nadzieję na lepsze wyniki spółek w drugim półroczu.

Reasumując, dane makro i mikroekonomiczne wskazują na lepsze rezultaty spółek w nadchodzącym półroczu, a zatem tańszej wyceny spółek. Tańsza wycena jest zachęcająca, ale nie zawsze wystarczy do pobudzenia zakupów. Zniknie niepewność związana z OFE i to jest ważny element, bo będzie więcej wiadomo kto i kiedy będzie musiał sprzedawać akcje. Przy lepszej wycenie akcji i większej stabilności między podażą i popytem na akcje, można się spodziewać lekkiego wzrostu zakupów i przewagi popytu nad podążą. Możemy liczyć też na zagranicznych inwestorów. Przywykli do dobrej rentowności na polskich obligacjach, zechcą być może sięgnąć do akcji.

Krótko mówiąc, druga część roku zapowiada się dobrze. Mniejsze spółki skorygowały mocno na początku tego roku, ale są nadal rześkie i kreatywne. Takie spółki lepiej dają sobie radę i szybciej dopasowują się do nowych warunków niż duże spółki z rozbudowaną biurokracją.

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Inwestuj przez internet w łatwy sposób

(masz do wyboru ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych).

Inwestuj przez internet w łatwy sposób

(masz do wyboru ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych).

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.