Obligacje – sposób na zysk w obecnych czasach – Bogusław Stefaniak, Mariusz Zaród – Ipopema TFI

Maj był drugim miesiącem z rzędu, w którym, pomimo dobrej sytuacji gospodarczej i decyzji Rady Polityki Pieniężnej o utrzymaniu stopy referencyjnej na poziomie 1,5%, tracili posiadacze polskich obligacji skarbowych. Rentowność 10-letniej obligacji wzrosła z 3,07% do 3,11%, 5-letniej z 2,35% do 2,43%, a dwulatki z 1,60% do poziomu 1,67%. Pierwsza część miesiąca nie zapowiadała spadku cen, co więcej i posiadacze jednostek funduszy dłużnych byli zadowoleni z zysków jakie osiągnęli. Od połowy miesiąca nastąpiła jednak wyprzedaż polskiego długu. Przyczyną była zapowiedź podwyżek stóp w USA oraz uzasadnienie negatywnej perspektywy dla Polski przez agencję Moody’s.

Powodów do optymizmu nie było także w USA, gdzie rentowność 10-latek wzrosła z 1,83% do 1,86%. Wspomniany wzrost ma związek z zapowiedziami zaostrzenia polityki monetarnej przez FED już w miesiącach letnich – większość analityków stawia na podwyżkę w lipcu. Po drugiej stronie Oceanu Atlantyckiego nastroje były zgoła odmienne. Łagodna polityka Europejskiego Banku Centralnego skłoniła inwestorów do kupowania nie tylko niemieckich czy francuskich papierów dłużnych, ale również obligacji z krajów południa Europy. Rentowność dziesięcioletnich niemieckich Bundów spadła o 13 punktów bazowych do poziomu 0,14%. W podobnej skali zyskiwali posiadacze obligacji hiszpańskich czy włoskich.

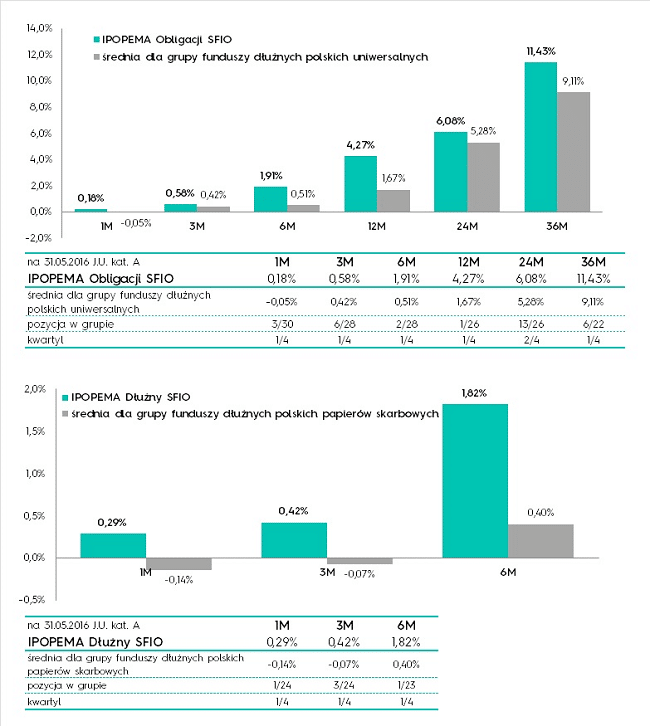

Chociaż w minionym miesiącu benchmark EFFAS Poland >1 do którego porównuje się większość funduszy dłużnych na naszym rynku spadł o 0,05%, to zespół zarządzający aktywami funduszy dłużnych IPOPEMA SFIO wypracował dodatnie stopy zwrotu: subfundusz IPOPEMA Dłużny zyskał 0,29%, a IPOPEMA Obligacji 0,18%. Od początku roku wspomniane fundusze zarobiły odpowiednio: +2,34%, i + 1,82%, co pozwoliło im na zajęcie pierwszego i czwartego miejsca w swoich grupach porównawczych (za Analizy Online SA).

Na dobry wynik funduszy dłużnych IPOPEMA SFIO wpłynęły inwestycje w polskie obligacje skarbowe, zwłaszcza te o długim terminie do wykupu, które mocno zyskiwały w pierwszych 2 tygodniach maja. Pozytywny efekt dały też inwestycje w instrumenty zagraniczne. Wraz ze wzrostem cen zarządzający zredukowali pozycje na długim końcu krzywej dochodowości, żeby pod koniec miesiąca, po przecenie, ponownie zwiększyć zaangażowanie w 5-10 latki. Dodatnią stopę zwrotu przyniosły też dłużne papiery wartościowe węgierskie w USD oraz rumuńskie w EUR.

Oferta funduszy dłużnych z parasola IPOPEMA SFIO jest zróżnicowana. IPOPEMA Dłużny, to fundusz obligacji skarbowych – inwestuje tylko w skarbówki, natomiast polityka funduszu IPOPEMA Obligacji ma charakter bardziej uniwersalny – to fundusz bez benchmarku, absolutnej stopy zwrotu, który inwestuje zarówno w papiery wartościowe emitowane przez Skarb Państwa, jak i obligacje korporacyjne oraz w depozyty. Przedmiotem inwestycji obydwu funduszy mogą być papiery nominowane w PLN, USD oraz EUR, przy czym ryzyko walutowe tych lokat jest w pełni zabezpieczone. Nabywcy jednostek subfunduszu IPOPEMA Dłużny, to inwestorzy ostrożni, z awersją do ryzyka niewypłacalności emitentów, akceptujący czasowe wahania ceny jednostki spowodowane m.in. wrażliwością obligacji na inflację i decyzje Rady Polityki Pieniężnej – czas trwania obligacji do wykupu w tym portfelu waha się od 3,5 do 6 lat. Inwestorzy oczekujący powtarzalnych stóp zwrotu powyżej stawek depozytów bankowych niezależnie od sytuacji na rynku powinni zainteresować się ofertą funduszu IPOPEMA Obligacji, który poszukuje dodatkowych stóp zwrotu w ofercie obligacji korporacyjnych, głównie z ratingiem na poziomie inwestycyjnym.

W kolejnych miesiącach oczekujemy stopniowego wzrostu cen obligacji, w związku z bardzo łagodną polityką pieniężną prowadzoną przez EBC. Relatywnie wysokie rentowności, przy bardzo dobrych fundamentach polskiej gospodarki wraz z wysokim zaspokojeniem potrzeb pożyczkowych przez Ministerstwo Finansów, powinny przyciągnąć zagraniczny kapitał i pozwolić posiadaczom obligacji cieszyć się wzrostami.

Materiał zaprezentowany na stronie pochodzi od naszego partnera Ipopema TFI.

FUNDUSZE IPOPEMA TFI W OFERCIE F-TRUST:

[ft_funds_db towarzystwo=”12″ nofilter=”false”]

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Inwestuj przez internet w łatwy sposób

(masz do wyboru ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych).

Inwestuj przez internet w łatwy sposób

(masz do wyboru ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych).

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.